Türk Lirası, Güçlü Seyrine Devam Edebilir mi?

Türkiye Cumhuriyet Merkez Bankası (TCMB) ve Başkan Erdoğan önderliğinde Hazine - Maliye Bakanı Albayrak’ın Enflasyon ile topyekûn mücadele için attığı adımlar, USDTRY kurunun 13 Ağustos tarihinde gördüğü 7,1067 zirvesinden uzaklaşmasına imkân tanıdı. Türk Lirası bu süreçte gelişen ülke para birimleri arasında ABD Dolarına karşı 13 Ağustos tarihinden itibaren %30, Rahip Brunson’un serbest bırakıldığı 12 Ekim tarihinden itibaren de %11 değer kazandı.

Türk Lirasının ABD Doları karşısında güçlü bir performans sergilemesi ve USDTRY kurunun 5,30 altına sarkması, psikolojik 5,00 hatta daha alt seviyeler yeni dönemde telaffuz edilebilir beklentisini gündeme taşıdı.

USDTRY, yeni dönemde aşağı yönlü baskısına devam edecek mi, ederse nerelere kadar geri çekilmesini sürdürebilir, etmeyecekse şuanda bulunduğu bölge bir alım fırsatı mı sorularına cevap aramaktayız.

Diplomatik kanatta yaz aylarının aksine kış aylarının daha olumlu gelişmelerle izlendiğini, risk göstergelerinin iyileşmesi ile birlikte TRY’nin önemli oranda güçlenerek USDTRY kurunun 5,30 altına sarktığını görmekteyiz. Aralık ayı itibariyle bu düşünce devam edecek mi sorusunun cevabı önemlidir.

***ABD Hazinesi birimi OFAC nezdinde kamu bankamız ile ilgili sürecin piyasa dostu bir şekilde geçilmesi veya durumun adının konması, suçluların Türkiye’ye iadesi, Suriye konusu ve Münbiç’te atılan ortak devriyeler, S-400, F-35 ve Patriot bilmecesi gibi konular, ABD ile olan ilişkilerde risk göstergelerinin ana belirleyicisi olabilir. G20’de Başkan Erdoğan ve Trump arasında planlanan bir görüşme yok, ancak bir kısa sohbet veya danışmanların ayarlayabileceği bir görüşmede bu konular kısa da olsa ele alınabilir.

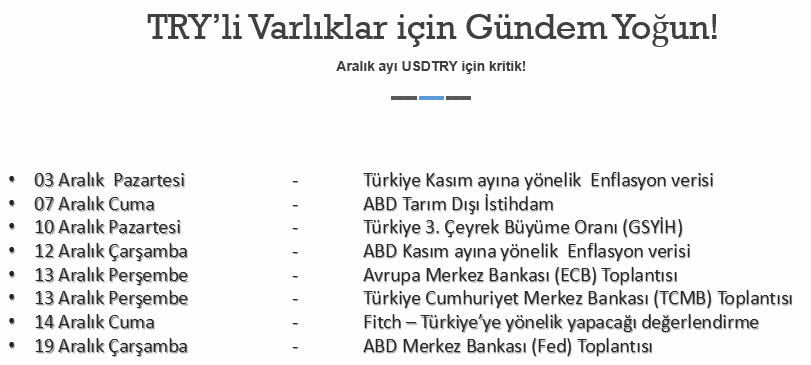

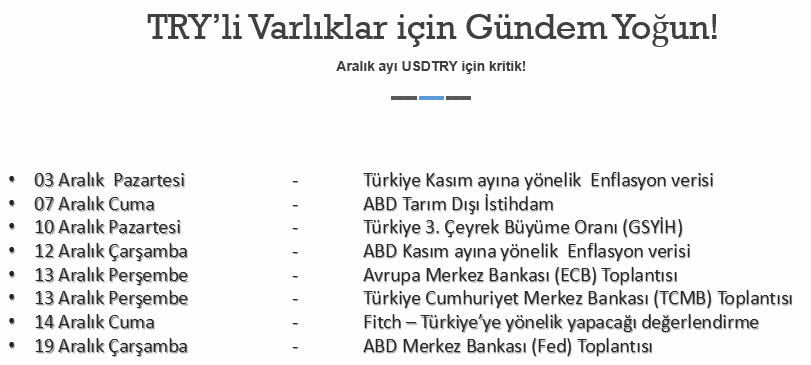

*** Petrol fiyatlarındaki düşüşün hızlanması, enerji maliyetimizin azalmasına ve enflasyonda en kötüsünün geride kalmasına yönelik beklentileri desteklemekle birlikte 03 Aralık tarihinde Kasım ayına yönelik sonucuna ulaşacağımız Enflasyon verisi bu aşamada önemlidir. Hatırlarsak Ekim ayı Tüfe verisi %25,24 olarak kaydedilmiştir. Enflasyon verisi ile birlikte en kötüsünün geride kalıp kalmaması, TCMB’nin %24 olan bir hafta vadeli repo faiz oranı yani politika faiz oranında bir değişiklik olup olmamasına yönelik beklentileri şekillendirebilir.

***13 Aralık TCMB faiz kararından bir gün sonra 14 Aralıkta Fitch kredi notumuzu açıklayacak. Son dönemde kredi derecelendirme kuruluşları ekonomimizin temel yapısı, büyüme dinamikleri ve kurumlar üzerindeki negatif yorumları ve bazı değerlendirmelerin siyasi olarak vurgulandığı bir süreçte gelebilecek olası açıklamalar yakinen takip edilmelidir.

*** Hafta sonu AK Parti Belediye Başkan Adayları tanıtım toplantısında Sayın Erdoğan 40 şehir için adayları açıkladı. Devlet Bahçeli’nin Antalya’daki kampında 3 büyük şehirde ortak aday çıkartmasına yönelik açıklaması ardından AK Parti Belediye Başkan Adayları tanıtım toplantısında bu birlikteliği tekrarlayan Başkan Erdoğan, özellikle ilgili işbirliği ile siyasi belirsizlik kavramının önüne geçmiş ve erken seçim beklentisini de boşa çıkartmıştır.

*** 2019 yılı ilk yarısında gerçekleştireceği faiz artışı ile yıl genelindeki tüm faiz artışını tamamlayacağına yönelik bir spekülatif haber akışının geçtiği Fed, söylenildiği gibi güvercin tutum ile 2019 yılını 2 faiz artışı ile tamamlayacak mı yoksa bu yıl olduğu gibi faiz artırım politikasını 3 ve yıl içerisinde yapılacak revize ile 4’e çıkartacak mı sorusunun cevabı USDTRY kuru fiyatlama davranışı için önem arz etmektedir. Ayrıca Fed Aralık toplantısında piyasa beklentisi doğrultusunda bir faiz artırımı daha yapacak. Trump’ın Fed eleştirileri, Petrol fiyatlarındaki düşüşler ve mali teşviklerin etkisi geçtikten sonra 2019’da büyümenin sürdürülebilirliği hususları, yeni yıla yönelik faiz beklentisini şekillendirecek en önemli gelişmelerin başında yer almaktadır.

*** Fed öncesi ABD yoğun veri akışı Fed spekülasyonu adı altında TRY’li varlıklar için önemli olabilir. 07 Aralık Cuma günü ABD’den gelecek Tarım Dışı İstihdam, Ortalama Saatlik Kazançlar ile 12 Aralık Çarşamba günü ABD’den gelecek Tüfe verisi sonucu, 19 Aralık Çarşamba günü gerçekleşecek Fed toplantısı için yakinen takip edilmelidir. Ancak burada unutulmaması gerekilen en önemli husus, Fed sadece bir aylık veri setine bakarak para politikası kararlarında önemli değişimler yapmayacaktır. Fed’in kararı ile o anki Fed’e bağlı spekülatif fiyatlama davranışları bu aşamada karıştırılmamalıdır.

Güncel makro-ekonomik gelişmeleri aktardıktan sonra teknik tarafta hangi seviyeler önemli ve orta – uzun dönemli yön nedir sorularına cevap verebiliriz artık.

Kısa vadeli olarak günlük grafikten yararlanmaktayız.

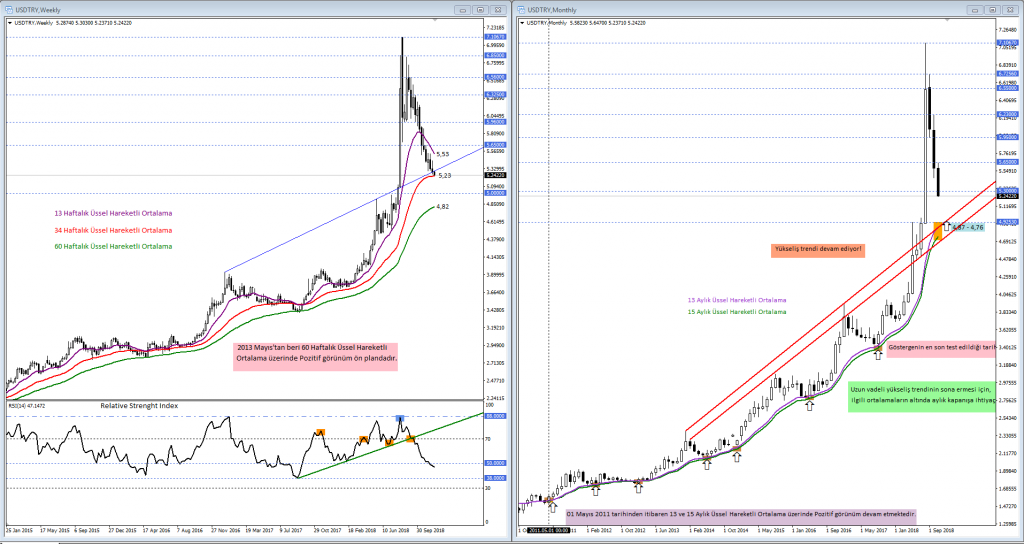

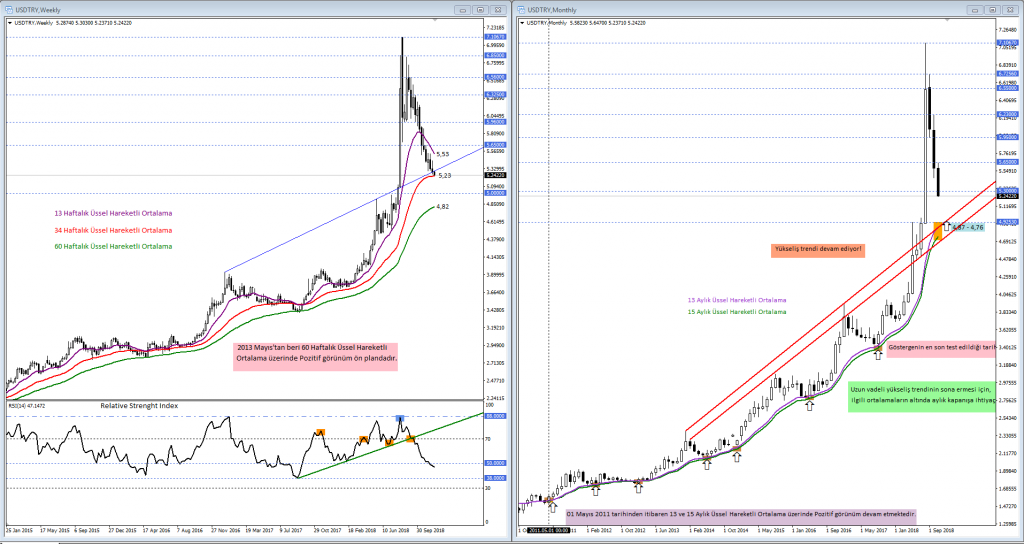

Orta vadeli olarak haftalık grafikten yararlanmaktayız.

Uzun vadeli olarak aylık grafikten yararlanmaktayız.

Vadeler arası farklılıklara dikkat!

Yukarıda kısa, orta ve uzun dönemli olarak dikkate alınması gerekilen gösterge / seviyeleri izah ettik. Bu göstergeleri incelediğimizde kısa vadeli olarak kur tarafındaki negatif beklenti desteklense de henüz orta – uzun dönemli olarak desteklenmemektedir. Ayrıca orta vadeli olarak kurun şuan ki seviyelerinin dikkate aldığımız göstergelere yakın olması sebebiyle de karar aşamasına geçtiğini söyleyebiliriz. Bu sebeple de yatırımcılar hangi vadede strateji oluşturuyorsa ilgili vade görünümüne göre kararlar alması önemlidir.

Teknik olarak USDTRY kuru 5,30 altına sarkması sonrasında 5,00 hatta daha da alt noktalara doğru bir geri çekilme oluşturabilir mi sorusunun cevabında ilk dikkat edeceğimiz seviye 5,23 ve bu seviyenin neden önemli olduğunu orta vadeli bölümde dikkate aldığımız gösterge ile görebilirsiniz.

USDTRY kuru 5,23 seviyesi altında haftalık kapanış yapabilirse bu teyit ile 5,12 ve psikolojik 5,00 desteği gündemde yer alabilir. Kısa vadeli olarak 5,23 altındaki olası kırılım, 5,12 desteğine doğru geri çekilmeyi ön plana çıkartabilir ancak orta vadeli görünümde ilgili seviyenin altına sarkmasından ziyade kapanışın hangi seviyede olduğu takip edilmelidir. Aksi takdirde yani USDTRY kuru 5,23 üzerinde haftayı kapatan bir profil izlemesi durumunda ilgili dönüş orta – uzun vadeli alıcılar iştahlanıyor mu sorusunun sorulacağı bir dönemin oluşmasını sağlayabilir. Ayrıca USDTRY kuru uzun vadeli pozitif beklentide yer verdiğimiz 4,76 – 4,87 bölgesine doğru geri çekilebilir mi sorusunun cevabında da 5,23’ten sonra 5,00 seviyesi altındaki hareketlere ihtiyaç olduğu unutulmamalıdır.

Önemli Bilgilendirme:

USDTRY kurunda 4,76 – 4,87 bölgesi üzerinde uzun vadeli pozitif beklenti devam ediyor vurgusunu yapmamıza karşın kısa vadeli olarak 5,23 hatta Türk Lirasının güçlenmeye devam etmesi durumunda daha da alt rakamlara geri çekilme görünümü ön planda.

İlgili karışıklık, yukarıda da yer verdiğimiz gibi yatırımcıların vadeler arasındaki farklılıklardan kaynaklanan bakış açısının trade performansına yansıtamamasından kaynaklanmaktadır. Bu sebeple de kurda önce düşüş sonra yükseliş mi yoksa direk yükseliş mi olabilir sorusunun cevabında 5,23 seviyesi takip edilebilecek seviyelerin başında yer almaktadır.

Ayrıca kurda her ne kadar uzun vadeli pozitif beklenti gücünü koruyor olsa da varlığın hangi seviyeden dönebileceğine yönelik bilgilerimiz anlık olarak değişen piyasa dinamikler sebebiyle kısıtlıdır. Bu sebeple de nereden dönebilir sorusundan ziyade hangi bölgeyi geçerse ilgili dönüş netlik kazanır sorusunun cevabı bakış açınızı geliştirebilir. Bu konu ile alakalı genel düşüncemiz, 5,50 – 5,60 bölgesi üzerindeki kalıcı hareketlerin USDTRY kurunun dönüşüne teyit kazandırması ve uzun vadeli olarak 6,00 ve üzerinde olası beklentilerin oluşması olarak izah edebiliriz.

Bir diğer bilmemiz gereken psikolojik husus da, dip ya da tepeden işlem açma arzumuzun hayalden öteye geçememesidir. Söz konusu düşünceyi destekleyen en beğenilen söz de John Bollinger’dan gelmiştir. Ünlü teknik analist; bir trader, trade ömrü hayatı boyunca sadece 2 defa dipten ya da tepeden işleme dahil olabilir, bu sebeple de dip ya da tepeden ziyade trendin dikkate alınması gerektiğini aktarmıştır.

Özetlersek;

Şuan gündemimizde yer alan makro-ekonomik gelişmeler, USDTRY kurunun daha da alt noktalara doğru fiyatlama davranışı oluşturabilmesine yönelik beklentileri güçlendirmektedir. Bu doğrultuda 5,23 başta olmak üzere 5,12 ve psikolojik 5,00 destekleri bu koşulda dikkate alınacak olası seviyelerdir. Ancak kura yönelik yeni dönemde etkin bir negatif fiyatlama / pozitif fiyatlama davranışı ile uzun vadeli alıcılar iştaha mı gelecek soruların cevabında yer verdiğimiz makro-ekonomik dinamikler takip edilebilir.

Şuan için kısa vadeli olarak USDTRY 5,32 altında negatif, 5,23 seviyesine göre orta vadeli görünümde karar vermeye çalışmakta ve uzun vadeli olarak da 4,76 – 4,87 bölgesi üzerinde pozitif görünüm devam etmektedir. Yaşanılacak olası dönüşte ilgili dönüşün teyit kazanılabilmesi içinse, 5,50 – 5,60 bölgesi üzerindeki kalıcı hareketlere takip edilebilir.

Türk Lirasının ABD Doları karşısında güçlü bir performans sergilemesi ve USDTRY kurunun 5,30 altına sarkması, psikolojik 5,00 hatta daha alt seviyeler yeni dönemde telaffuz edilebilir beklentisini gündeme taşıdı.

USDTRY, yeni dönemde aşağı yönlü baskısına devam edecek mi, ederse nerelere kadar geri çekilmesini sürdürebilir, etmeyecekse şuanda bulunduğu bölge bir alım fırsatı mı sorularına cevap aramaktayız.

Diplomatik kanatta yaz aylarının aksine kış aylarının daha olumlu gelişmelerle izlendiğini, risk göstergelerinin iyileşmesi ile birlikte TRY’nin önemli oranda güçlenerek USDTRY kurunun 5,30 altına sarktığını görmekteyiz. Aralık ayı itibariyle bu düşünce devam edecek mi sorusunun cevabı önemlidir.

***ABD Hazinesi birimi OFAC nezdinde kamu bankamız ile ilgili sürecin piyasa dostu bir şekilde geçilmesi veya durumun adının konması, suçluların Türkiye’ye iadesi, Suriye konusu ve Münbiç’te atılan ortak devriyeler, S-400, F-35 ve Patriot bilmecesi gibi konular, ABD ile olan ilişkilerde risk göstergelerinin ana belirleyicisi olabilir. G20’de Başkan Erdoğan ve Trump arasında planlanan bir görüşme yok, ancak bir kısa sohbet veya danışmanların ayarlayabileceği bir görüşmede bu konular kısa da olsa ele alınabilir.

*** Petrol fiyatlarındaki düşüşün hızlanması, enerji maliyetimizin azalmasına ve enflasyonda en kötüsünün geride kalmasına yönelik beklentileri desteklemekle birlikte 03 Aralık tarihinde Kasım ayına yönelik sonucuna ulaşacağımız Enflasyon verisi bu aşamada önemlidir. Hatırlarsak Ekim ayı Tüfe verisi %25,24 olarak kaydedilmiştir. Enflasyon verisi ile birlikte en kötüsünün geride kalıp kalmaması, TCMB’nin %24 olan bir hafta vadeli repo faiz oranı yani politika faiz oranında bir değişiklik olup olmamasına yönelik beklentileri şekillendirebilir.

***13 Aralık TCMB faiz kararından bir gün sonra 14 Aralıkta Fitch kredi notumuzu açıklayacak. Son dönemde kredi derecelendirme kuruluşları ekonomimizin temel yapısı, büyüme dinamikleri ve kurumlar üzerindeki negatif yorumları ve bazı değerlendirmelerin siyasi olarak vurgulandığı bir süreçte gelebilecek olası açıklamalar yakinen takip edilmelidir.

*** Hafta sonu AK Parti Belediye Başkan Adayları tanıtım toplantısında Sayın Erdoğan 40 şehir için adayları açıkladı. Devlet Bahçeli’nin Antalya’daki kampında 3 büyük şehirde ortak aday çıkartmasına yönelik açıklaması ardından AK Parti Belediye Başkan Adayları tanıtım toplantısında bu birlikteliği tekrarlayan Başkan Erdoğan, özellikle ilgili işbirliği ile siyasi belirsizlik kavramının önüne geçmiş ve erken seçim beklentisini de boşa çıkartmıştır.

*** 2019 yılı ilk yarısında gerçekleştireceği faiz artışı ile yıl genelindeki tüm faiz artışını tamamlayacağına yönelik bir spekülatif haber akışının geçtiği Fed, söylenildiği gibi güvercin tutum ile 2019 yılını 2 faiz artışı ile tamamlayacak mı yoksa bu yıl olduğu gibi faiz artırım politikasını 3 ve yıl içerisinde yapılacak revize ile 4’e çıkartacak mı sorusunun cevabı USDTRY kuru fiyatlama davranışı için önem arz etmektedir. Ayrıca Fed Aralık toplantısında piyasa beklentisi doğrultusunda bir faiz artırımı daha yapacak. Trump’ın Fed eleştirileri, Petrol fiyatlarındaki düşüşler ve mali teşviklerin etkisi geçtikten sonra 2019’da büyümenin sürdürülebilirliği hususları, yeni yıla yönelik faiz beklentisini şekillendirecek en önemli gelişmelerin başında yer almaktadır.

*** Fed öncesi ABD yoğun veri akışı Fed spekülasyonu adı altında TRY’li varlıklar için önemli olabilir. 07 Aralık Cuma günü ABD’den gelecek Tarım Dışı İstihdam, Ortalama Saatlik Kazançlar ile 12 Aralık Çarşamba günü ABD’den gelecek Tüfe verisi sonucu, 19 Aralık Çarşamba günü gerçekleşecek Fed toplantısı için yakinen takip edilmelidir. Ancak burada unutulmaması gerekilen en önemli husus, Fed sadece bir aylık veri setine bakarak para politikası kararlarında önemli değişimler yapmayacaktır. Fed’in kararı ile o anki Fed’e bağlı spekülatif fiyatlama davranışları bu aşamada karıştırılmamalıdır.

Güncel makro-ekonomik gelişmeleri aktardıktan sonra teknik tarafta hangi seviyeler önemli ve orta – uzun dönemli yön nedir sorularına cevap verebiliriz artık.

Kısa vadeli olarak günlük grafikten yararlanmaktayız.

- 100, 150 ve 200 günlük üssel hareketli ortalamalar, kısa vadeli beklentilerde dikkate aldığımız göstergelerdir. Şuan için kısa vadeli görünümde dikkat etmemiz gereken en önemli gösterge, 150 günlük üssel hareketli ortalama ve bu ortalama 5,32 seviyesinden geçmektedir. Diğer göstergelerden 200 günlük üssel hareketli ortalama 5,12, 100 günlük üssel hareketli ortalama ise 5,52 seviyesinden geçmektedir.

Orta vadeli olarak haftalık grafikten yararlanmaktayız.

- 13, 34 ve 60 haftalık üssel hareketli ortalamalar, orta vadeli beklentilerde dikkate aldığımız göstergelerdir. Şuan için orta vadeli görünümde dikkat etmemiz gereken en önemli gösterge, 34 haftalık üssel hareketli ortalama ve bu ortalama 5,23 seviyesinden geçmektedir. Diğer göstergelerden 13 haftalık üssel hareketli ortalama 5,53, 60 günlük üssel hareketli ortalama ise 4,82 seviyesinden geçmektedir.

Uzun vadeli olarak aylık grafikten yararlanmaktayız.

- 13 ve 15 aylık üssel hareketli ortalamalar, uzun vadeli beklentilerde dikkate aldığımız göstergelerdir. Bu göstergeler şuan için 4,76 – 4,87 bölgesinden geçmektedir.

Vadeler arası farklılıklara dikkat!

Yukarıda kısa, orta ve uzun dönemli olarak dikkate alınması gerekilen gösterge / seviyeleri izah ettik. Bu göstergeleri incelediğimizde kısa vadeli olarak kur tarafındaki negatif beklenti desteklense de henüz orta – uzun dönemli olarak desteklenmemektedir. Ayrıca orta vadeli olarak kurun şuan ki seviyelerinin dikkate aldığımız göstergelere yakın olması sebebiyle de karar aşamasına geçtiğini söyleyebiliriz. Bu sebeple de yatırımcılar hangi vadede strateji oluşturuyorsa ilgili vade görünümüne göre kararlar alması önemlidir.

Teknik olarak USDTRY kuru 5,30 altına sarkması sonrasında 5,00 hatta daha da alt noktalara doğru bir geri çekilme oluşturabilir mi sorusunun cevabında ilk dikkat edeceğimiz seviye 5,23 ve bu seviyenin neden önemli olduğunu orta vadeli bölümde dikkate aldığımız gösterge ile görebilirsiniz.

USDTRY kuru 5,23 seviyesi altında haftalık kapanış yapabilirse bu teyit ile 5,12 ve psikolojik 5,00 desteği gündemde yer alabilir. Kısa vadeli olarak 5,23 altındaki olası kırılım, 5,12 desteğine doğru geri çekilmeyi ön plana çıkartabilir ancak orta vadeli görünümde ilgili seviyenin altına sarkmasından ziyade kapanışın hangi seviyede olduğu takip edilmelidir. Aksi takdirde yani USDTRY kuru 5,23 üzerinde haftayı kapatan bir profil izlemesi durumunda ilgili dönüş orta – uzun vadeli alıcılar iştahlanıyor mu sorusunun sorulacağı bir dönemin oluşmasını sağlayabilir. Ayrıca USDTRY kuru uzun vadeli pozitif beklentide yer verdiğimiz 4,76 – 4,87 bölgesine doğru geri çekilebilir mi sorusunun cevabında da 5,23’ten sonra 5,00 seviyesi altındaki hareketlere ihtiyaç olduğu unutulmamalıdır.

Önemli Bilgilendirme:

USDTRY kurunda 4,76 – 4,87 bölgesi üzerinde uzun vadeli pozitif beklenti devam ediyor vurgusunu yapmamıza karşın kısa vadeli olarak 5,23 hatta Türk Lirasının güçlenmeye devam etmesi durumunda daha da alt rakamlara geri çekilme görünümü ön planda.

İlgili karışıklık, yukarıda da yer verdiğimiz gibi yatırımcıların vadeler arasındaki farklılıklardan kaynaklanan bakış açısının trade performansına yansıtamamasından kaynaklanmaktadır. Bu sebeple de kurda önce düşüş sonra yükseliş mi yoksa direk yükseliş mi olabilir sorusunun cevabında 5,23 seviyesi takip edilebilecek seviyelerin başında yer almaktadır.

Ayrıca kurda her ne kadar uzun vadeli pozitif beklenti gücünü koruyor olsa da varlığın hangi seviyeden dönebileceğine yönelik bilgilerimiz anlık olarak değişen piyasa dinamikler sebebiyle kısıtlıdır. Bu sebeple de nereden dönebilir sorusundan ziyade hangi bölgeyi geçerse ilgili dönüş netlik kazanır sorusunun cevabı bakış açınızı geliştirebilir. Bu konu ile alakalı genel düşüncemiz, 5,50 – 5,60 bölgesi üzerindeki kalıcı hareketlerin USDTRY kurunun dönüşüne teyit kazandırması ve uzun vadeli olarak 6,00 ve üzerinde olası beklentilerin oluşması olarak izah edebiliriz.

Bir diğer bilmemiz gereken psikolojik husus da, dip ya da tepeden işlem açma arzumuzun hayalden öteye geçememesidir. Söz konusu düşünceyi destekleyen en beğenilen söz de John Bollinger’dan gelmiştir. Ünlü teknik analist; bir trader, trade ömrü hayatı boyunca sadece 2 defa dipten ya da tepeden işleme dahil olabilir, bu sebeple de dip ya da tepeden ziyade trendin dikkate alınması gerektiğini aktarmıştır.

Özetlersek;

Şuan gündemimizde yer alan makro-ekonomik gelişmeler, USDTRY kurunun daha da alt noktalara doğru fiyatlama davranışı oluşturabilmesine yönelik beklentileri güçlendirmektedir. Bu doğrultuda 5,23 başta olmak üzere 5,12 ve psikolojik 5,00 destekleri bu koşulda dikkate alınacak olası seviyelerdir. Ancak kura yönelik yeni dönemde etkin bir negatif fiyatlama / pozitif fiyatlama davranışı ile uzun vadeli alıcılar iştaha mı gelecek soruların cevabında yer verdiğimiz makro-ekonomik dinamikler takip edilebilir.

Şuan için kısa vadeli olarak USDTRY 5,32 altında negatif, 5,23 seviyesine göre orta vadeli görünümde karar vermeye çalışmakta ve uzun vadeli olarak da 4,76 – 4,87 bölgesi üzerinde pozitif görünüm devam etmektedir. Yaşanılacak olası dönüşte ilgili dönüşün teyit kazanılabilmesi içinse, 5,50 – 5,60 bölgesi üzerindeki kalıcı hareketlere takip edilebilir.