USDTRY, Bu Yıl 4,20 – 4,30 Bölgesine Ulaşabilir!

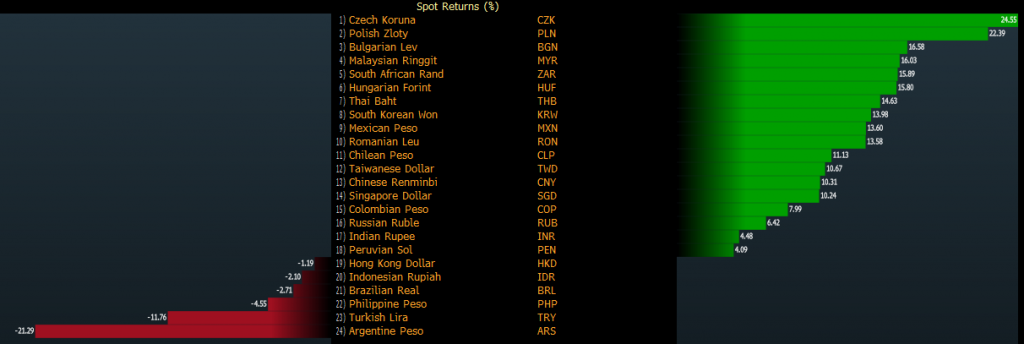

Son yıllarda USDTRY kurunda önemli bir yükseliş eğilimi izlemekteyiz. Genel anlamda bu yükselişlerin sebeplerini değerlendirdiğimizde, gelişen ülke para birimlerinin ABD Dolar’ı karşısındaki performansı içerisinde Türk Lirasının güçlü bir profil oluşturamaması dikkat çekmektedir.

2017 yılı başından itibaren Dolar Endeksinin Trump politikalarına bağlı olarak 2003 yılı zirvesinden (103,76) başlattığı negatif ralliye rağmen USDTRY kurunun negatif fiyatlama davranışında güçlü bir seyir izleyememesi, aksine yukarı yönlü çıkışlarına devam etmesi, Türk Lirası’nın bu süreçte kendi iç dinamiklerinde ne kadar etkin bir rol oynadığını görmemize katkı sağlamaktadır.

Bloomberg terminalinden yararlandığımız ve aşağıda yer alan grafikte, Donald Trump’ın yeni başkan olarak Obama’dan görevi devralması sonrasında gelişen ülke para birimlerinin bugüne kadarki süreçte ABD Dolar’ı karşısındaki genel performansını göreceksiniz. İlgili tablo içerisinde Arjantin Pesosu ile Türk Lirasının diğer para birimlerine göre performansı dikkat çekmektedir.

GCM Metatrader4 terminalinden yararlandığımız ve aşağıda yer alan grafikte ise 2017 yılı başından itibaren Dolar endeksi ve USDTRY kurundaki değişimler yer almaktadır. Dolar endeksindeki değer kayıplarının etkin rol oynadığı bir süreçte USDTRY kurunun aynı oranda tepki verememesi ve belirli süreçlerde ayrışma sağlaması da, Türk Lirasına yönelik yukarıda vurguladığımız hususu destekler niteliktedir.

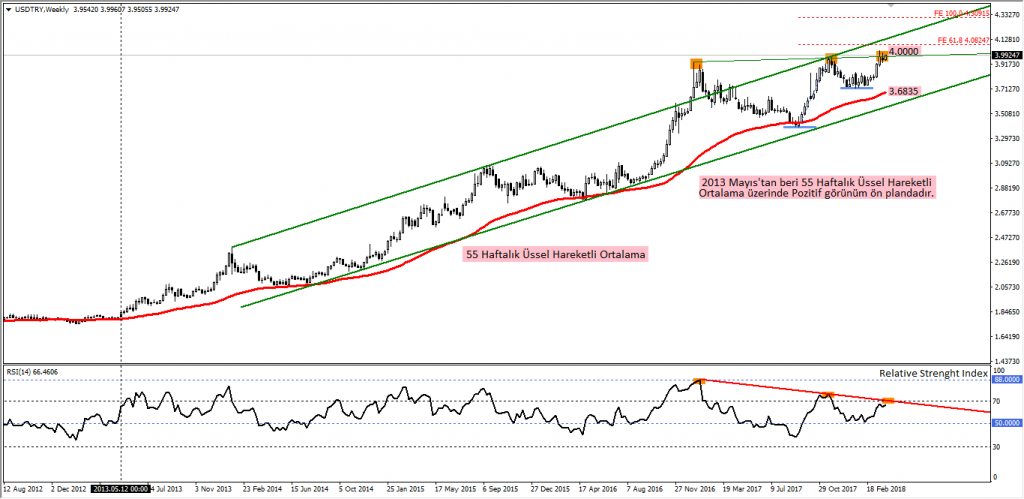

2018 yılı başında USDTRY kuruna yönelik yıllık tahminimizi aktarırken, 2011 yılından itibaren etkin bir şekilde trend göstergesi olarak kabul ettiğimiz 15 ile 21 aylık üssel hareketli ortalamaların (3,5450 – 3,4290 bölgesi) üzerinde pozitif sürecin devam edebileceğini, bu düşünce ile 4,0193 ve 4,1094 seviyelerine doğru çıkışların oluşabileceğini ve yıl genelinde daha üst rakamları telaffuz edebilir miyiz sorusunun cevabında da 4,1094 bariyerinin yakinen takip edilmesi gerektiğini belirtmiştik.

Yine 2018 yılı başında yurtiçi dinamiklerde özellikle en kötü enflasyon verisini geride bırakacağımız ve yılın ilk yarısında makro açıdan olumlu bir süreç izleyebileceğimiz ihtimali sebebiyle ilk çeyrek beklentimizi de 4,0193 bariyeri altında kaldığı müddetçe negatif olarak izah etmemize karşın olası tepki düşüncesine rağmen ana görünümün 2013 yılından itibaren etkin bir şekilde trend göstergesi olarak kabul ettiğimiz 55 haftalık üssel hareketli ortalama (3,5858) üzerinde pozitif olduğunu aktarmış, ilgili ortalama öncesindeki olası tepki seviyeler olarak da 3,7600 ve 3,6465 desteklerinin dikkate alınabileceğini izah etmiştik.

2018 yılının ilk çeyreğini geride bıraktığımız bu zamanda USDTRY kurunun değişimini incelediğimizde, 22 Kasım 2017 tarihindeki zirve noktası 3,9818 seviyesinden baskı görerek birinci çeyrekteki 4,0193 altı negatif beklentimizi destekleyen bir fiyatlama davranışı oluşturdu. Bu süreçte kurdaki geri çekilmeler Ocak sonuna doğru 3,7157 seviyesine kadar sürse de Türk Lirası’nın ABD Dolar’ı karşısında güçlü bir profil oluşturamaması, tepkilerin sınırlanmasına imkan tanıdı ve bu doğrultuda USDTRY gerçekleştirdiği yukarı yönlü çıkışlarla birlikte 3,9818 tarihi zirve seviyesini 4,0345 ile revize etti. Bu çıkış ile birlikte ilk çeyrek beklentimizde trend içi tepkilerin devam edebileceğine yönelik üzerinde ısrarla durduğumuz 4,0193 bariyeri üzerine çıkan USDTRY kuru, yeni çeyreğe hatta yılın kalan sürecine ilişkin daha pozitif bir bakış açısı oluşturmasını sağladı.

Bu sebeple de yılın başında 4,1094 seviyesine dikkat çektiğimiz USDTRY 2018 yılı beklentimizi aşağıda yer verdiğimiz istatistiki sebeplerle birlikte 4,2000 – 4,3000 bölgesi olarak revize ediyoruz. Daha yakın zamanı içeren ikinci çeyrek beklentimizi de 4,0193 – 4,0825 bölgesi olarak ikinci çeyrek bülteninde yeni hali ile inceleyebilirsiniz.

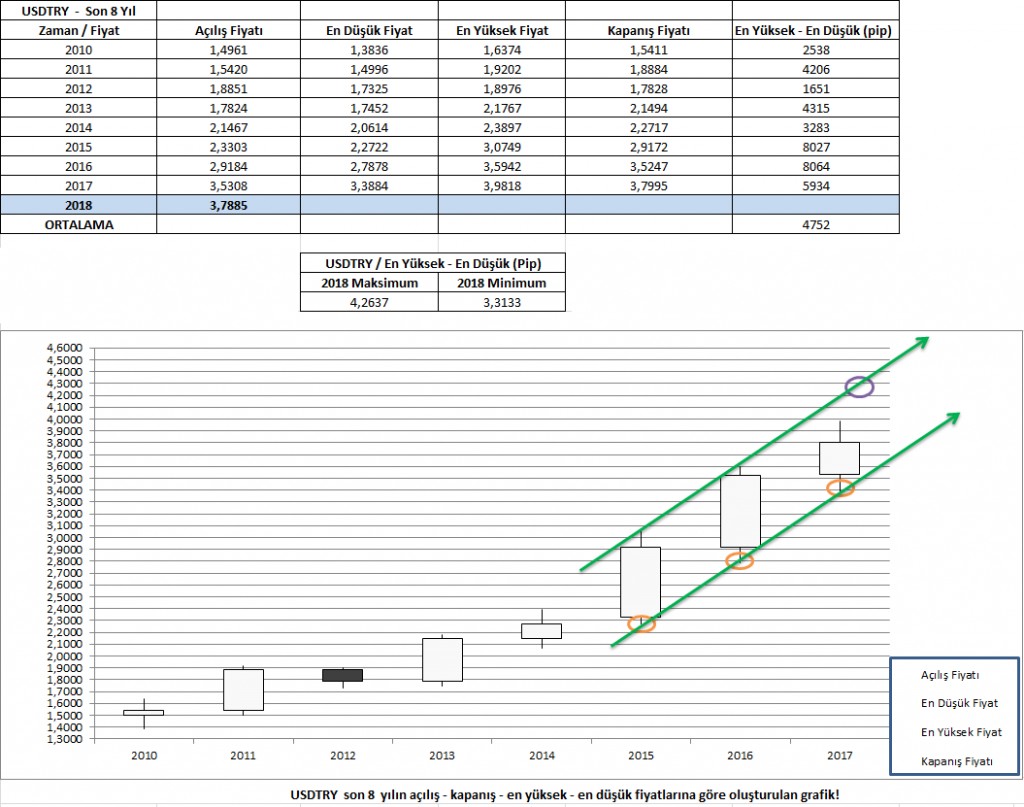

İstatistiki olarak USDTRY kuruna ilişkin beklentileri değerlendirirken, 2010 yılı dahil son 8 yılın fiyatlama performansına göre istatistiki bir çalışma oluşturulmuştur. Bu istatistiki değerlendirmede, her yılın Açılış Fiyatı başta olmak üzere En Düşük Fiyat, En Yüksek Fiyat ve Kapanış Fiyatı baz alınmış olmakla birlikte ilgili hesaplama En Yüksek ile En Düşük Fiyat arasındaki fark alınarak gerçekleştirilmiştir.

Mevcut istatistiki hesaplamanın ayrıntısına değindiğimizde, 2010 – 2017 yılları arasında En Yüksek ve En Düşük fiyat farkı pip cinsinden hesaplanmış olmakla birlikte ilgili değerlerin ortalaması alınmıştır. Daha sonraki süreçte alınan ortalama pip değeri ile 2018 yılı açılış fiyatı toplanarak / çıkartarak 2018 yılına yönelik maksimum ve minimum değerler oluşturulmuştur. Mevcut oluşturulan rakamlar, 2018 yılına yönelik maksimum 4,2637, minimum ise 3,3133 olarak kaydedilmiştir.

İstatistiki olarak hesapladığımız bu değerler teknik beklentilerle uyum içinde midir sorusunun cevabında da USDTRY kuruna yönelik haftalık grafiği baz alacağız. Özellikle de maksimum bölgenin aşağıda yer verdiğimiz beklentilerle uyum sağladığını görebilirsiniz.

*** Yukarıda yer verdiğimiz istatistiki bu bilgilerden yola çıkılarak gerçekleştirilen tahminlerin kesinlik arz etmediğini, mevcut süreci yorumlayabilmek adına yardımcı araç olarak dikkate alınması gerektiği hususu unutulmamalıdır.

USDTRY kuru 2013 Mayıs tarihinden beri 55 haftalık üssel hareketli ortalama üzerinde yükseliş trendi görünümünü desteklemektedir. İlgili ortalama şu sıralar 3,6835 destek noktasından geçmektedir ve USDTRY yılın ilk çeyreğinde gerçekleştirdiği negatifliğini 3,7157 ile sınırlandırarak ilgili ortalamanın güçlü ve güvenilir olduğunu görmemize katkı sağladı. Bu doğrultuda USDTRY kuru 3,6835 destek noktası üzerinde kaldığı müddetçe yukarı yönlü çıkışına kaldığı yerden devam etmek isteyebilir.

3,3884 - 3,9818 yükseliş rallisinin düzeltmesinin 3,7157 ile sınırlanması ardından Fibonacci kurallarına göre hangi seviyelere doğru trend yönlü fiyatlama davranışı izlenebilir sorusunun cevabında Fibonacci Expansion %61,8’lik oran 4,0825, Fibonacci %100’lük oran ise 4,3092 seviyesini temsil etmektedir. USDTRY kurunun bu seviyelere ulaşabilmesi / yaklaşabilmesi içinse son zirvelerden elde edilen trend çizgisinin güncel üst noktası 4,0000 seviyesi üzerinde kalıcı hareketlere (haftalık kapanış) ihtiyaç olduğu unutulmamalıdır. Aksi takdirde yani USTRY kuru psikolojik 4,0000 seviyesinde baskı görmesi durumunda trend içi tepki düşüncesi tekrar dikkat çekse de ilgili tepkilerin gidebileceği maksimum bölgenin 55 haftalık üssel hareketli ortalama olabileceği unutulmamalıdır. Olası yeni zirveler öncesinde bir tepki gerçekleştirip gerçekleştirmeyeceği hususunda RSI göstergesinin 70 seviyesine göre tutumu ayrıca yardımcı araç olarak dikkate alınabilir çünkü ilgili gösterge şu sıralar haftalık bazda karar verme sürecindedir. Mevcut karar verme sürecini hızlandırabilecek yurtiçi gerekse yurtdışı makro-ekonomik dinamikler yeni süreçte dikkate alınmalıdır.

Güçlü Büyüme hikâyesi devam ediyor!

Yeni süreçte makro-ekonomik gelişmeleri dikkat ettiğimizde özellikle güçlü büyüme hikayesi dikkat çekmektedir. Türkiye ekonomisi 2017 yılını %7,4’lük büyüme oranıyla G-20 içerisinde ilk sırada tamamladı. 2017 yılının geneli Fed başta olmak üzere diğer büyük Merkez Bankaları’nın “faizleri artırma” beklentileriyle geçse de, gelişmekte olan ülkelere sermaye ve portföy girişlerinin pozitif eğilimde kalmaya devam ettiği görüldü. Bu süre içerisinde, genel büyümenin içerisindeki kırılımlar da daha çok hane halkı tüketimindeki büyüme artışı ön planda olurken, yatırımlardaki eğilimi gösteren gayri safi sabit sermaye oluşumunda da çeyrekten çeyreğe güçlenen bir eğilim söz konusu oldu. Sanayi üretimindeki yıldan yıla gerçekleşen güçlü artışlar, büyüme görünümü için son derece olumlu bir ayrıntı olarak değerlendirilebilir ve yenilenen sanayi üretim serileri çerçevesinde 2018’in ilk çeyreğinde de muhtemelen yüksek büyüme oranları geçerli olacak. Yılın geneli ise, hem bir önceki sene yakalanan yüksek büyüme oranının etkisi, hem de 2017 yılında ekonomiye sağlanan destekler, sektörel teşvikler ve kredi garanti fonunun etkilerinin yavaşlayabilecek olması itibariyle %7,4 seviyesinden daha aşağıda bir büyüme gerçekleşebilir.

Bu noktada bir yandan geniş mali politikalar çerçevesinde iç talep desteklenirken, dış talep görünümü de Avrupa ekonomilerinin toparlanması çerçevesinde pozitif oldu. Üretim ve ihracat rakamlarımıza bu gelişme pozitif yansıdı. EURUSD’daki yükselişten gelen parite etkisi, yıl boyunca ihracatın yarısına yakınını oluşturan Avrupa’dan kaynaklı talebin güçlü olduğunu gösterdi ve elbette üretim ve net ihracat açısından iyi bir büyüme hikayesi yakalanmasında destekleyici oldu. Bu noktada özellikle EURUSD paritesinin 1,2495 – 1,2090 seviyelerine göre tutumu ikinci çeyrek dinamiklerinde ayrıca takip edilebilir.

Enflasyon görünümünü takip etmeyi sürdürüyoruz!

Buraya kadar çizdiğimiz olumlu resimden sonra ekonomimizin oluşabilecek riskleri üzerinde durmak gerekirse; en başta enflasyon görünümü ve beklentilerinden bahsetmek gerekir. Enflasyon, Mart ayı rakamına göre %10,23 seviyesinde; çekirdek enflasyon %11,44 seviyesinde. Yılın ilk aylarında geçen seneden gelen baz etkisiyle manşet enflasyon geriledi, ancak yükselen kurların ithal mallara/girdilere yapmış olduğu maliyet etkisi, artan petrol fiyatlarının enerji maliyetlerini artırması, gıda fiyatlarındaki yapısal sorunların devam etmesi gibi etmenler enflasyon üzerinde yukarı risk oluşturmaya devam etti. Zaten, bu yüzden çekirdek enflasyon manşet enflasyondan daha yüksek ve aradaki makas yılın ilk aylarında çok açılmıştı. Enflasyon üzerinde yukarı yönlü risk yaratan; TL’deki değer kaybı, enerji maliyetlerinde artış ve gıdadaki yapısal sorunlar halen devam etmekte ve enflasyondaki temel eğilimin yukarı yönlü olmasına yol açmaktadır. ÜFE Mart’ta %14,28 olarak açıklandı ve maliyetlerdeki yukarı baskının Şubat ayından sonraki TL değer kaybı sonrasında arttığını gösterdi. Bunun 2-3 ay gecikmeli bir şekilde TÜFE üzerinde yansımasını görme ihtimalimiz yüksek, bu da yaz aylarında enflasyonda yeniden yukarı hareket görülebileceğini, çekirdek enflasyondaki ana eğilimin de yukarı yönlü olmaya devam edeceğini gösteriyor. Bunun yanında; petrol fiyatlarında yükselişin devam etmesi enerji maliyetlerini artırması bakımından aynı zamanda ithalat faturasını artırmakta, bu durum da cari açık ve dış açığın yüksek kalmasına neden olmaktadır.

TCMB için enflasyon önemini koruyor!

Bu noktada sıkı para politikası uygulayan TCMB, çekirdek enflasyonda anlamlı düşüş görmeden faizleri indirmeyecektir ve bu da para politikasının önümüzdeki süreçte de sıkı kalmaya devam edeceğini gösteriyor. Yüksek enflasyonun getirdiği yüksek faiz seviyeleri nedeniyle, TCMB diğer gelişen ülke merkez bankaları gibi faiz indirememektedir. Bu da reel faizin diğer gelişen ülkeler seviyesinde olmamasına ve carry trade avantajının yitirilmesine neden olmaktadır. Büyüme patikasının kaybedilmek istenmemesi de Merkez Bankası’nın faizleri artırma yönünde de marjının dar olduğunu göstermektedir.